提起TCL,想必大家并不陌生,作为目前家电行业的“五虎将”(海信、TCL、创维、长虹、康佳)之一,大部分家庭的客厅中都有其一席之地。笔者小时候家里的第一台彩电便是那个曾火爆九十年代的“TCL王牌”。

在2017年《财富》评选的中国500强排行榜中,TCL集团股份有限公司排名第64位。

2018年度公司共实现营业收入1134.47亿元,同比增长1.54%,实现归母净利润34.68亿元,同比增长30.17%。自2014年公司营收突破千亿之后,便遇到了业绩瓶颈,近年来一直增长缓慢。

中国电视行业看起来一片繁荣,但实际上却暗流涌动,在互联网电视打压下,“五虎将”也只能被迫让出更多的市场空间和利润空间。面对迅疾变化的市场,TCL该如何应对才能走出业绩的泥沼呢?我们不妨探讨一二。

业务分析

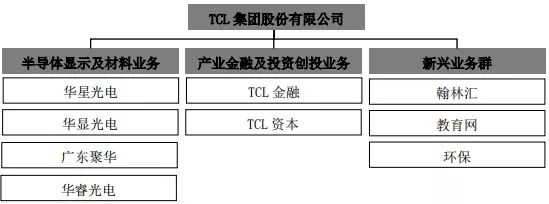

报告期内,TCL集团主要产业包括以下三大业务群:半导体显示业务群、智能终端业务群、新兴业务群。

1、半导体显示业务群:包括华星光电、华显光电(0334.HK)以及与半导体显示业务相关的新技术和新业务布局。

受全球性行业周期性下行影响,半导体显示产业从去年第二季度起产品价格出现大幅下降,销售收入同比回落,毛利空间明显收窄。报告期内,华星光电实现营业收入276.7亿元,净利润23.2亿元,利润贡献达24.89%。

在行业景气欠佳的条件下,华星光电通过持续的降本增效,加强产业协同,提升技术能力,继续保持较好的盈利能力。其同期业绩也明显优于同业,目前成为集团利润贡献最大的业务群。

2、智能终端业务群:包括TCL电子(1070.HK)(包括商用显示业务)、TCL通讯科技、家电集团、以及包括智能家居等与消费电子终端相关的新业务布局。

智能终端业务群在2018 年有所改善,从 2017 年巨额亏损(主要来自移动通讯终端业务)

转为当期盈利,本年度实现利润近3亿元。其中:彩电业务强劲增长,全年销售(含 ODM 业务)2,896 万台,按销量排名居全球第二位;家电和智能音箱业务稳定发展,移动通讯终端业务亏损大幅收窄。

但该项业务利润率偏低,产品技术升级迭代很快;除了智能电视达到了有竞争力的规模外,其他业务总体规模较小,盈利能力和增长动能不足。

3、新兴业务群:包含翰林汇、教育网和环保。

翰林汇(835281)是专业从事 IT 产品销售与服务的业务平台,覆盖国内外一线品牌笔记本电脑、台式电脑、数码产品和相关配件。报告期内,翰林汇实现销售收入 165.4 亿元,归母净利润1.99亿元。

综合来看,智能终端业务的增长乏力,是拖累整个TCL集团发展的元凶。

这些年TCL一直在谋划转型,公司重大资产重组计划已于2019年1月7日经股东大会审议通过。重组完成后,公司将彻底砍掉智能终端业务,重点发展半导体显示业务。调整之后的业务结构如下:

产业金融和投资业务将继续围绕核心产业发展,提供资金管理和金融服务支持,创造稳定增长的利润;同时积极拓展供应链金融业务,增加资金收益。该业务群的收益将能够平衡半导体显示产业周期性业绩波动的影响。

通过此次重组,TCL将从之前的多元化道路回到专业化道路上来,这样的战略调整会带来什么样的影响呢?

根据2018年备考数据,重组后集团净利率将由3.59%提高到7.35%;资产负债率将由68.4%下降到64.1%,同时将收到47.6亿元现金;员工数量由9万人减少到3万人;进一步优化了企业组织、资本结构和财务状况。

经营分析

1、产能扩张

华星光电目前共拥有六条产线。

其中T1 和T2 两条 8.5 代线产能分别达到 160K/月和 150K/月,已经实现满产满销;T3为 6 代 LTPS 产线,产能为 45K/月,主要供应高端智能手机面板;T4 为 6 代AMOLED 产线,目前正处于建设状态,预计将于2019 年量产,设计产能为45K/月;T6 和 T7 均为 11 代 LCD 产线,设计产能均为 90K/月,目前T6 即将量产,T7 已经开工建设。

根据2018 年 10 月份出货数据,华星光电是全球第四大大尺寸面板供应商。在T6 和 T7 产线实现建成投产后,公司在大尺寸 LCD 面板领域的产能将位居全球领先水平。但高产能想要转化成高收益,还要看面板价格能否反弹。

券商分析师认为,LCD 面板行业供需将从18 年以来的宽平衡状态,进入19年 Q2 的紧平衡状态。预计主流尺寸面板价格将在19 年 3 月份触底,并在 Q2 以后有望迎来全面反弹,伴随着今年LCD尺寸的进一步放大,面板行业将迎来新一轮景气周期。

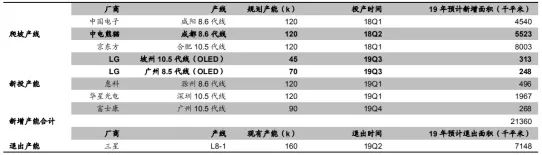

供需决定着价格,我们看下今年新增产能数据:

根据上表数据,扣除掉三星关线带来的产能退出,预计19 年全年依然会带来近 1400 万平米的产能面积增量,到 2020年行业层面上供过于求现象仍然存在。虽然供需关系的边际改善会带来面板价格的触底反弹,但价格上升空间有限。

2、客户拓展

目前华星光电下游客户主要集中在TCL电视、三星电视和海信电视三大客户,T3 项目 6.5 代线 2017Q4实现二阶段量产,18 年开始向小米供货。

目前全球柔性OLED 产能主要被三星所垄断,手机厂商对于单一供应商的供给格局较为担心,正着力开拓新的供应商。公司T4 产线投产后,有望迅速打入国产手机厂商的供应链,获取更多优质客户。

财务分析

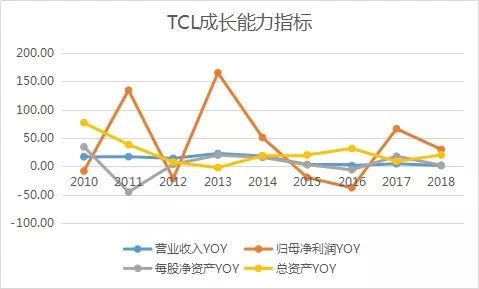

1、成长能力

公司整体的成长能力表现一般,原因在于集团多元化业务大而不强,终端产品业务获利能力弱,成为阻碍公司发展的绊脚石。

归母净利润波动幅度比较大,成长极不稳定。2017年公司业绩大幅上升,主要是因为液晶面板产业市场景气好转,公司竞争力提高,华星光电销售收入及净利润均创历史新高,而2018年业绩下滑也是因为面板行业不景气。

随着公司经营战略的调整,今年将全面聚焦半导体业务,华星光电将会成为公司的核心,其未来的成长性与面板行业的发展更加密切相关。

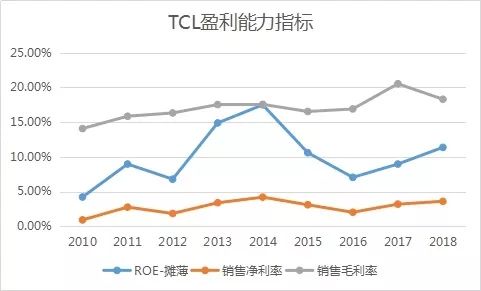

2、盈利能力

公司整体盈利水平在2016年见底之后,近年来有所改善。摊薄净资产收益率(ROE)连续两年保持上升态势。

TCL 集团自 2017 年启动变革转型,两年多来,集团共出售、关闭非核心业务企业63 家,亏损企业大幅减少,人力、资金和技术等资源聚焦。使得主要产业竞争力不断增强,盈利能力得到很好的提升,转型相对来说比较成功。

3、营运能力

上述表格选取了几个关键的数据,从中我们可以看到,TCL集团近年来的现金循环周期维持在30天左右,TCL集团整体运营能力表现不错。现金循环周期=存货周转天数+应收周转天数-应付周转天数。

最近几年,TCL集团的应收周转天数保持稳定,变化不大。但自2016年开始,其应付周转天数大幅上升,这反映了TCL集团在对上游的谈判能力上有所提升,这可能是由于其通过产业资本运作,纵向延伸的效果。

另外值得注意的是,最近几年TCL集团的存货周转天数出现了明显的恶化。随着液晶模组行业及家电产品更新换代的提速,电子产品存在过时陈旧的风险。如果公司积压大量的产品,会面临较大的减值风险。

4、偿债能力

2018年TCL集团的利息保障倍数2.4倍,比2017年的2.76倍出现了明显的下滑,其他各项偿债能力指标均出现不同程度的下滑,主要原因是TCL集团在2018年新增了100多亿的借款。

新增借款主要用途是投入半导体业务中去,因为半导体是重资产行业,前期需要较多的资金成本。且前文分析过其盈利具有明显的周期性波动,如果TCL集团的产能扩张步伐不能踏准行业景气节点,势必会让公司现金流承受更大压力。

目前公司的现金储备较为充裕,短期来看偿债能力不用太过担心,但行业景气周期不达预期的话,分红比例可能会进一步的压缩。